A reforma tributária é um dos temas mais discutidos no cenário econômico e político do Brasil. Recentemente, o Senado aprovou o texto-base da regulamentação da reforma, que marca uma transformação significativa no sistema tributário brasileiro.

Este artigo apresenta os principais pontos dessa mudança, os próximos passos e o impacto esperado nas empresas.

O que muda com a Reforma Tributária?

A proposta da reforma tributária aprovada pelo Senado visa simplificar o complexo sistema tributário brasileiro, substituindo cinco impostos atuais:

- ICMS (Imposto sobre Circulação de Mercadorias e Serviços)

- ISS (Imposto Sobre Serviços)

- IPI (Imposto sobre Produtos Industrializados)

- PIS (Programa de Integração Social)

- Cofins (Contribuição para o Financiamento da Seguridade Social)

Para substituir esses tributos, serão criados dois novos impostos que formarão um modelo de IVA Dual (Imposto sobre Valor Agregado):

- Contribuição sobre Bens e Serviços (CBS): De competência federal, substitui o PIS e a Cofins.

- Imposto sobre Bens e Serviços (IBS): De competência estadual e municipal, substitui o ICMS e o ISS.

Além disso, será criado o Imposto Seletivo (IS), conhecido como “imposto do pecado”, que incidirá sobre produtos prejudiciais à saúde ou ao meio ambiente, como cigarros, bebidas alcoólicas e combustíveis poluentes.

Se você é empreendedor, contador ou só quer fugir de surpresa no imposto, dá o play agora.

Alíquotas e benefícios previstos

A definição das alíquotas é um dos pontos centrais da reforma tributária. Confira os principais destaques:

- Alíquota Padrão: Estima-se que a alíquota combinada entre CBS e IBS fique em torno de 27,97%. Essa é uma das maiores do mundo, mas é projetada para manter a neutralidade da carga tributária.

- Redução para Setores Específicos: Setores como saúde, educação, saneamento e turismo terão alíquotas reduzidas. Medicamentos essenciais, como os usados no tratamento de diabetes, serão isentos de tributação.

- Cesta Básica: Produtos essenciais como arroz, feijão, pão e carnes contarão com alíquota zero para garantir um menor impacto às famílias de baixa renda.

Cashback para famílias de baixa renda

Uma das novidades mais importantes é o cashback, que visa devolver parte dos impostos pagos por famílias de baixa renda. Pessoas cadastradas no CadÚnico com renda de até meio salário mínimo terão direito à devolução de impostos pagos em:

- Contas de energia elétrica

- Contas de água

- Internet

- Gás de cozinha (botijão de 13 kg)

Essa medida busca tornar o sistema mais justo, reduzindo a carga tributária para as camadas mais vulneráveis da população.

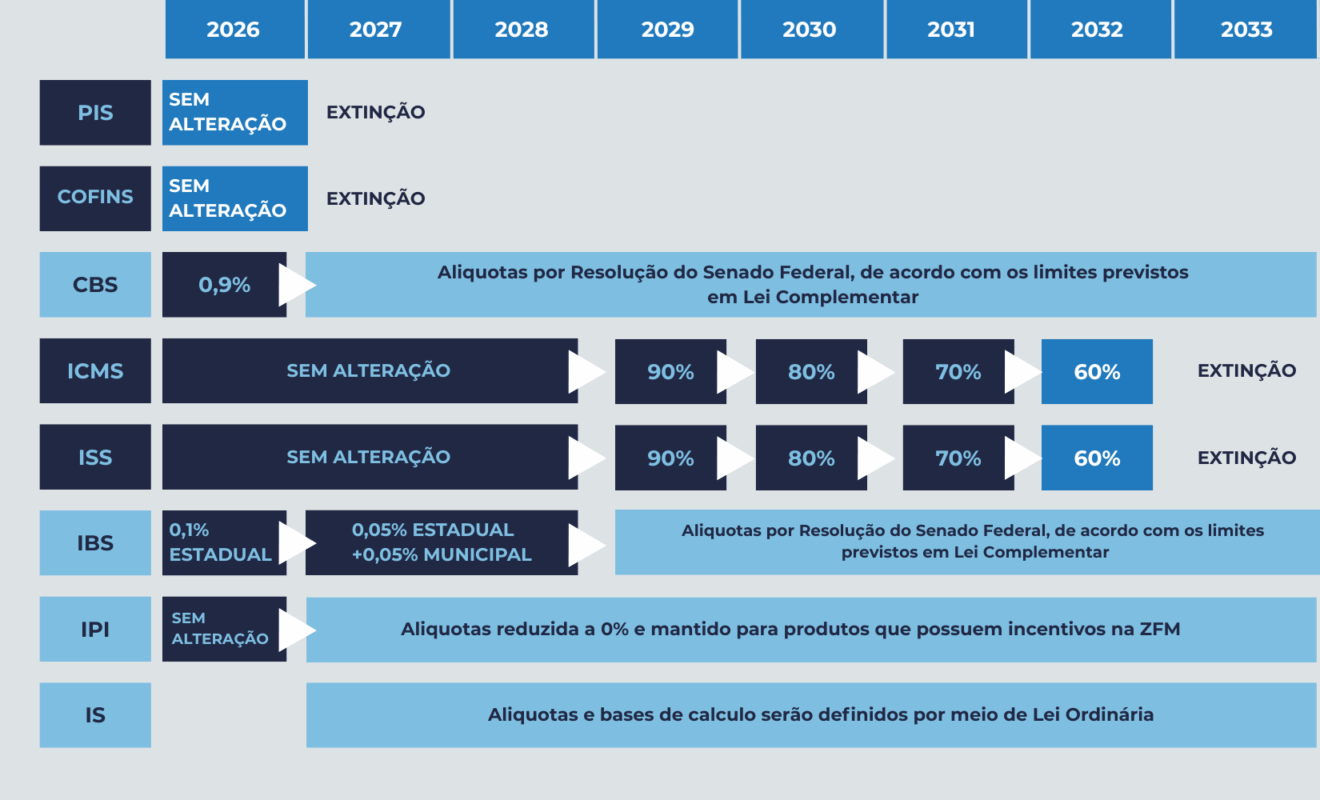

Cronograma de implementação: transição gradual Até 2033

A reforma tributária não entrará em vigor de imediato. Haverá um período de transição para que empresas e administrações públicas se adaptem:

Essa gradualidade é essencial para evitar impactos abruptos na economia e permitir que as empresas reorganizem seus processos fiscais e operacionais.

Impacto da Reforma Tributária nas empresas

A simplificação tributária é uma das principais promessas da reforma. Confira os impactos previstos para as empresas:

- Redução da Burocracia: Com a unificação de cinco impostos em dois principais (CBS e IBS), as empresas poderão reduzir significativamente o tempo gasto com apuração e pagamento de tributos.

- Neutralidade Tributária: A previsão é que a carga tributária não aumente. No entanto, setores com histórico de incentivos fiscais podem enfrentar ajustes.

- Faturamento Transparente: O IBS e a CBS serão cobrados no destino, ou seja, no local de consumo, tornando o sistema mais transparente e justo.

- Necessidade de Adaptação: Empresas precisarão revisar seus sistemas fiscais e contábeis para adequação ao novo modelo. Isso inclui novas regras para nota fiscal e apuração do valor agregado.

Veja também: Empresas devem promover saúde mental no trabalho até 2025

Desafios e expectativas

Apesar dos avanços, a reforma tributária ainda enfrenta desafios:

- Definição das Alíquotas: A alíquota combinada pode impactar a competitividade de alguns setores.

- Exceções e Benefícios Fiscais: Pressões de setores específicos podem complicar a simplificação proposta.

- Implementação Gradual: A longa transição pode gerar incertezas para empresas no curto prazo.

Por outro lado, há uma expectativa positiva de que a reforma traga mais eficiência, justiça tributária e um ambiente de negócios mais favorável.

Como a CLM Controller pode ajudar sua empresa

Com as mudanças tributárias em curso, contar com uma consultoria contábil especializada é fundamental para evitar riscos e garantir conformidade. A CLM Controller oferece:

- Contabilidade tributária: Apuração precisa e otimização da carga tributária.

- Gestão financeira: Controle eficiente dos processos financeiros para maior rentabilidade.

- Folha de pagamento: Operações automatizadas e seguras, com conformidade legal.

Nossa equipe especializada garante que sua empresa esteja preparada para enfrentar as mudanças da reforma tributária com segurança e eficiência.

Entre em contato agora e descubra como a CLM Controller pode otimizar a gestão do seu negócio!